福利厚生費の種類を徹底解説!法定・法定外から節税活用まで

福利厚生は、単なるコストではなく、従業員の働きがいと企業の成長を支える投資です。本記事では、法定・法定外の種類から経費処理、節税策まで、福利厚生のすべてを徹底解説。貴社の魅力向上と経営効率化に役立つ情報が満載です。

目次

1,福利厚生費の基本

ここでは、福利厚生費の基本的な概念から、法定・法定外の区別、そして企業が福利厚生を導入する目的とメリットについて、解説します。

福利厚生費とは?基本概念と定義

福利厚生費とは、企業が従業員の労働環境を整えたり、生活の安定や向上を支援したりするために支出する費用のことです。

これは単に給与として支払われる賃金とは異なり、従業員やその家族の健康、安心、そしてワークライフバランスの充実などを目的として提供されます。

例えば、健康診断の費用補助、社員食堂の運営、社員旅行の実施費用などがこれに該当します。

企業会計上では「法定福利費」と「法定外福利費」に大別され、それぞれで取り扱いが異なります。

福利厚生費は、従業員のモチベーション向上や企業へのエンゲージメント強化、優秀な人材の確保、そして離職率の低下にも繋がる、企業にとって重要な投資と位置付けられます。適切に運用することで、企業イメージの向上や、税制上の優遇措置を受けられるメリットもあります。

法定福利費と法定外福利費の違いとは

福利厚生費は、その性質によって大きく二つに分類されます。一つは法律で企業に義務付けられている法定福利費。もう一つは企業が独自に設定する法定外福利費です。この二つの違いを理解することは、企業の経費管理や税務処理において非常に重要です。

| 項目 | 法定福利費 | 法定外福利費 |

|---|---|---|

| 定義 | 法律で義務付けられた費用 | 企業が任意で提供する費用 |

| 目的 | 従業員の社会保障の確保 | ・従業員の満足度向上 ・人材確保・定着 ・企業イメージ向上 など |

| 主な種類 | ・健康保険 ・厚生年金保険 ・雇用保険 ・労災保険 ・介護保険 ・子ども・子育て拠出金 | ・住宅手当 ・食事補助 ・社員旅行 ・健康診断補助 ・資格取得支援 など |

| 費用負担 | 企業と従業員で分担 (企業負担分が福利厚生費) | 基本的に企業が全額負担 (一部従業員負担の場合も) |

| 法的義務 | あり | なし |

法定福利費は、従業員が安心して働ける社会基盤を支えるための費用であり、企業は必ず支払う義務があります。

一方、法定外福利費は、企業の裁量で自由に設計できるため、他社との差別化や従業員のエンゲージメントを高めるための戦略的なツールとして活用されます。

どちらも従業員にとっては重要な要素であり、企業にとっては適切な管理が求められる費用です。

企業が福利厚生を導入する目的とメリット

企業が福利厚生を導入する背景には、単なる従業員へのサービス提供だけでなく、経営戦略上重要な様々な目的とメリットが存在します。

これらを理解することで、福利厚生がいかに企業の成長に貢献するかが明確になります。

| 目的・メリット | 具体的な効果と詳細 |

|---|---|

| 従業員満足度(ES)向上 | ・従業員のモチベーション、エンゲージメント、ロイヤリティが向上する ・安心して長く働ける職場環境が整備されることで、生産性が向上する |

| 人材の確保と定着 | ・採用活動において、他社との差別化ポイントとなり、優秀な人材を引きつけやすくなる ・従業員の離職率が低下し、採用・教育コストを削減できる |

| 企業イメージの向上 | ・「従業員を大切にする会社」というポジティブな企業ブランドイメージが確立される ・社会的な評価や信頼度が高まり、企業価値が向上する |

| 労使関係の構築 | ・従業員と会社間の信頼関係が深まり、より健全で良好な労使関係を築ける ・コミュニケーションが活性化し、一体感が生まれる |

| 節税効果の期待 | ・要件を満たす福利厚生費は損金として計上できるため、法人税の負担を軽減することが可能になる |

このように、福利厚生は単なる費用ではなく、従業員の働きがいと企業の持続的な発展を支えるための戦略的な投資と言えるでしょう。

2,法定・法定外福利厚生の種類と内容

福利厚生には、法律で義務付けられたものから企業が独自に提供するものまで多種多様です。このセクションでは、それぞれの福利厚生が具体的にどのような内容なのかを詳しく解説します。貴社に最適な制度を検討する際の参考にしてください。

法定福利厚生の主な種類(健康保険・年金など)

法定福利厚生は、企業が従業員を雇用する際に法律で義務付けられている費用であり、従業員の生活の安定と社会保障を支える重要な基盤です。

✅法定福利費の主な種類

- ・健康保険

従業員の病気や怪我、出産、死亡に対して医療費の補助や各種手当を支給する制度です。企業と従業員が折半で保険料を負担します。 - ・厚生年金保険

従業員の老後の生活や、病気・怪我による障害、死亡時の遺族の生活を保障する公的年金制度です。健康保険と同様に、企業と従業員が折半で保険料を負担します。 - ・雇用保険

従業員が失業した場合や、育児休業、介護休業を取得した場合に給付を行う制度です。保険料は企業と従業員で負担割合が定められています。 - ・労災保険(労働者災害補償保険)

業務中や通勤途中の事故、疾病に対して治療費や休業補償などを支給する制度です。保険料は全額企業が負担します。 - ・介護保険

40歳以上の従業員が対象となり、介護が必要になった場合にサービスを利用するための費用を支援する制度です。健康保険と合わせて徴収され、企業と従業員で折半負担します。 - ・子ども・子育て拠出金

児童手当などの子ども・子育て支援事業の財源となる費用で、全額企業が負担します。

これらの法定福利厚生は、従業員が安心して働き、もしもの時に備えられるように国が定めた最低限のセーフティネットと言えます。

法定外福利費の主な種類(住宅手当、食事補助など)

法定外福利費は、企業が従業員の満足度向上や定着率アップ、採用力強化のために任意で提供する福利厚生です。その種類は非常に多岐にわたり、企業の特色や従業員のニーズに合わせて自由に設計できます。

✅法定外福利費の主な種類

- ・住宅関連

従業員の住居費負担を軽減するための手当や、社宅・独身寮の提供など。 - ・食事関連

社員食堂の運営や、食事費用の一部補助など。 - ・健康・医療関連

法定以上の健康診断補助や、フィットネスジムの利用補助、メンタルヘルスケアの提供など。 - ・育児・介護関連

法定以上の育児・介護休業制度や、短時間勤務制度、育児・介護サービス利用の補助など。 - ・自己啓発・スキルアップ関連

資格取得費用や研修費用の補助、学習機会の提供など。 - ・財産形成関連

従業員の計画的な資産形成を助ける制度の提供。 - ・慶弔見舞金

従業員の人生の節目や不幸に際して支給される金銭。 - ・リフレッシュ関連

従業員の心身のリフレッシュや交流を促すための活動支援。 - ・通勤関連

法定以上の通勤手当や、交通手段に関する補助など。 - ・その他

永年勤続表彰や各種割引サービスなど、多種多様な制度が含まれます。

これらの法定外福利厚生は、企業の特色を出し、従業員にとって「働き続けたい」と思える魅力的な職場環境を作る上で非常に有効な手段となります。

注目を集める最新の福利厚生制度・事例

現代社会の変化に伴い、企業の福利厚生制度も多様化し、従業員のエンゲージメントを高めるための新たな取り組みが注目されています。これは、従来の一般的な福利厚生に加え、働き方やライフスタイルに合わせた柔軟な制度が求められているためです。

多様な福利厚生の中でも、従業員の将来設計や長期的な資産形成を支援する動きも活発です。

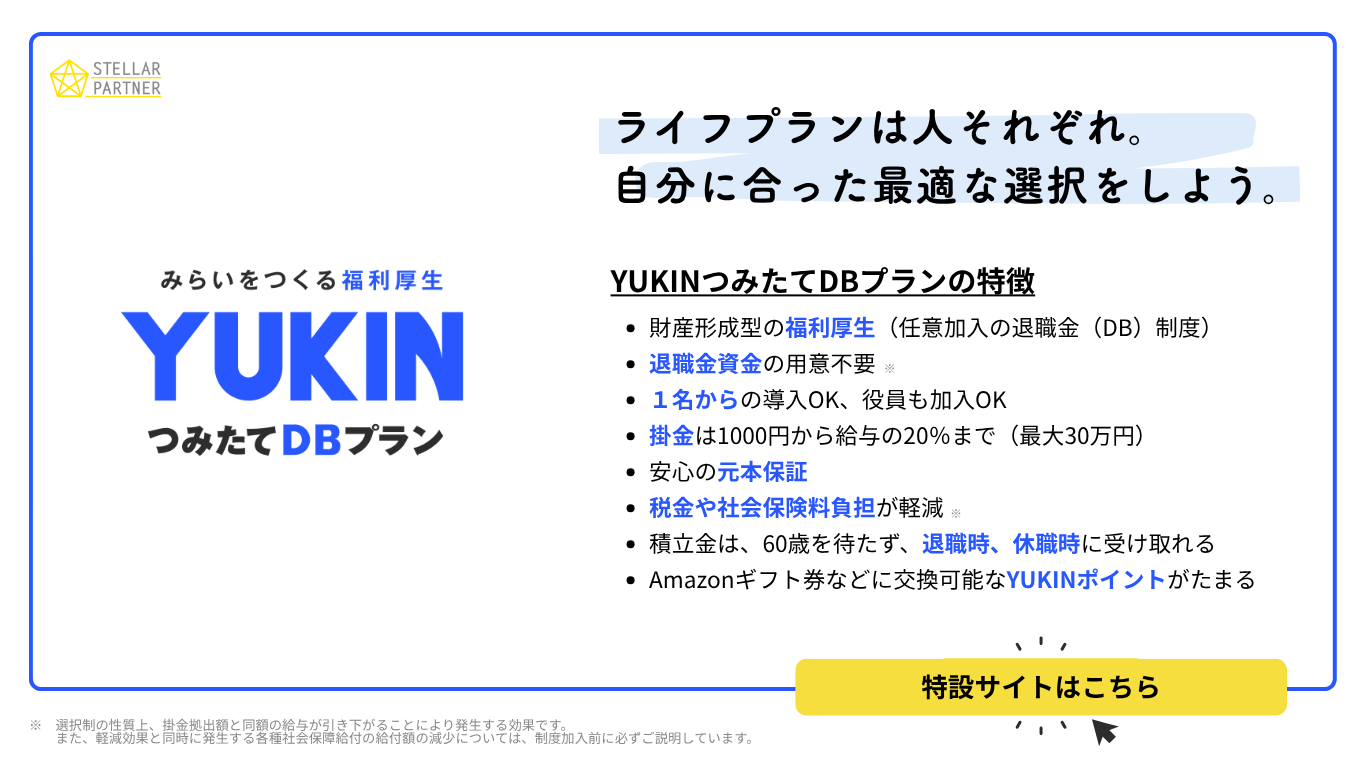

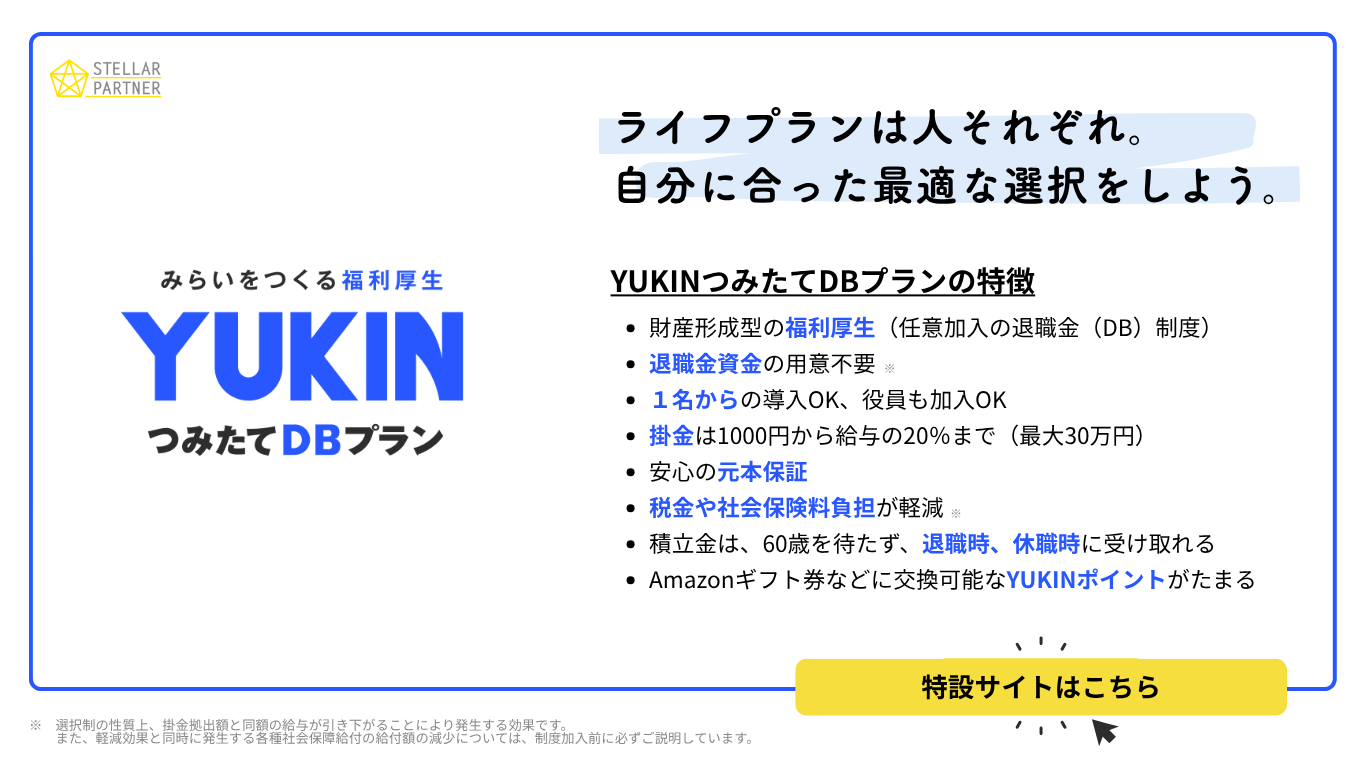

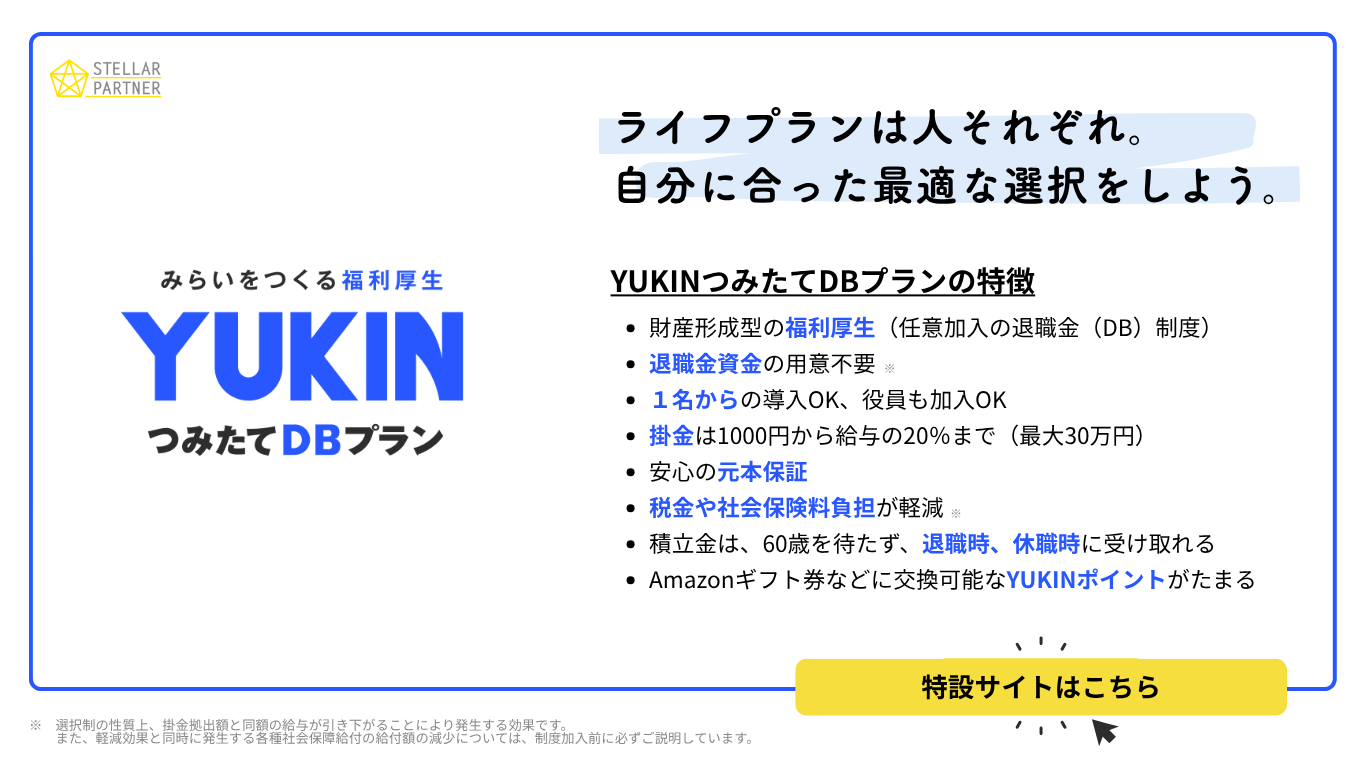

特に中小企業において、新たな退職金制度として注目されているのが、「YUKINつみたてDBプラン」です。これは、企業が掛金を拠出し、従業員が掛金を選択できる確定給付企業年金制度(DB)です。

✅「YUKINつみたてDBプラン」の特徴

- ・元本保証

積み立てた元本が保証され、元本割れのリスクがありません。従業員は安心して将来の資産形成ができます。 - ・企業の税制メリット

企業が拠出する掛金は全額損金算入できるため、法人税の負担軽減が期待できる節税効果も魅力です。 - ・中小企業でも導入しやすい

パッケージ化されており、比較的低コストかつ手軽に導入できるため、退職金制度を持たない中小企業でも導入を検討しやすい制度です。

3,福利厚生費の経費処理と税務ルール

福利厚生費は、適切に処理することで企業の節税に貢献します。ここでは、福利厚生費を経費として計上するための税務上のルールや、非課税・課税の判断基準、さらには混同しやすい交際費や消耗品費との違いについて詳しく解説します。

福利厚生費を経費計上するための要件とは

福利厚生費として認められ、経費計上するためには、以下の重要な要件を満たす必要があります。

- ・全従業員を対象としていること

特定の役員や一部の従業員のみを優遇する費用は、給与とみなされ課税対象となる可能性があります。 - ・社会通念上、常識の範囲内の金額であること

あまりに高額な費用は、福利厚生費として認められない場合があります。 - ・企業の就業規則や福利厚生規定などに明記されていること

費用が企業の福利厚生目的で支出されたことが明確になり、税務調査などでの説明責任を果たしやすくなります。

これらの要件を満たすことで、福利厚生費は損金として計上でき、法人税の負担を軽減することが可能になります。

福利厚生費が非課税になるケース・課税になるケース

福利厚生費は、その内容によって従業員にとって非課税となる場合と、給与とみなされ課税される場合があります。税務上の判断基準を正しく理解することが重要です。

| 区分 | 特徴と要件 | 具体例 |

|---|---|---|

| 非課税 | ・全従業員を対象としている ・社会通念上妥当な金額である ・金銭以外の現物支給が原則 | 健康診断費用補助、社員旅行(一定の要件内)、慶弔見舞金(常識の範囲内) |

| 課税 | ・特定の従業員のみを対象としている ・個人的な利用とみなされる ・現金で支給される | 一部の役員のみの豪華な接待、個人的な旅行費用補助、現金支給の手当 |

原則として、非課税とされるのは「従業員への利益供与」と判断されない、企業活動の一環としての福利厚生です。一方、従業員の個人的な利益とみなされる場合は課税対象となります。税務上のリスクを避けるためにも、この非課税要件を正確に理解し、運用することが不可欠です。

交際費との違いと仕訳の注意点

「福利厚生費」と「交際費」は、企業の支出でありながら、税務上の扱いが大きく異なります。これらを混同すると、思わぬ課税リスクを招く可能性があるため、その明確な違いを理解しておくことが不可欠です。

| 項目 | 福利厚生費 | 交際費 |

|---|---|---|

| 主な対象者 | 主に社内の従業員(全従業員が原則) | 得意先、仕入先、その他事業に関係する社外の者 |

| 支出目的 | 従業員の慰安、健康維持、労働環境改善 | 事業関係者への接待、供応、贈答など(事業円滑化) |

| 損金算入 | 全額損金算入が可能 | 原則として損金算入に制限あり(中小企業特例など) |

最も重要な判断基準は「誰のための支出か」という点です。 従業員全体の慰安や福利が目的であれば福利厚生費、社外の取引先などへの接待や贈答が目的であれば交際費と区分されます。

✅仕訳の注意点

- ・支出の目的と対象者を明確に記録する。

- ・例えば、社員旅行に取引先が同行した場合、その取引先にかかる費用は交際費となる可能性があります。

- ・飲食費など、判断が難しい場合は税務の専門家への確認が推奨されます。

消耗品費との違いと判断基準

福利厚生費と混同しやすい費用として「消耗品費」も挙げられます。これらはそれぞれ異なる目的と会計処理が求められるため、判断基準を明確に理解しておくことが重要です。

| 項目 | 福利厚生費 | 消耗品費 |

|---|---|---|

| 支出目的 | 従業員の福利厚生、健康維持、労働環境改善 | 業務の遂行に必要な物品の購入(事務用品、備品など) |

| 主な対象 | 従業員へのサービスや利益提供 | 会社の事業活動に使用する物品 |

| 会計処理 | 福利厚生費として計上 | 消耗品費として計上 |

✅判断基準のポイント

- ・目的の明確化

その支出が「誰のために、何のために」されたかを明確にすることが判断の鍵となります。従業員の快適さや健康、慰安が目的であれば福利厚生費の可能性が高いです。 - ・具体例での理解

例えば、オフィスに設置されたウォーターサーバーの本体購入費は消耗品費ですが、そこで提供される水の費用は従業員全員が利用するなら福利厚生費と判断されるケースが多いです。 - ・設置場所と利用者

休憩室に置くテレビや冷蔵庫なども、従業員の快適な環境提供が目的であれば福利厚生費に該当することがあります。 - ・社会通念上の妥当性

金額や使用頻度など、常に「社会通念上の妥当性」が考慮されるため、高額すぎるものや個人的な利用目的と判断されるものは認められません。

4,福利厚生費の適正な管理と運用方法

福利厚生費は、単に支出するだけでなく、その効果を最大化するための適切な管理と運用が不可欠です。このセクションでは、福利厚生費の予算配分から会計処理、そして制度の見直しポイントまで、実務に役立つ情報を提供します。

福利厚生費の目安金額と適正な予算配分

福利厚生費の「適正な目安金額」は、企業の規模や業種、従業員数によって異なりますが、一般的には従業員一人あたり年間数万円~数十万円が目安とされることが多いです。ただし、法定福利費は法律で定められているため変動幅が小さい一方、法定外福利費は企業の方針により大きく異なります。

適正な予算配分を行うためには、以下のポイントが重要です。

- ・従業員のニーズ把握

アンケートやヒアリングを通じて、従業員が本当に求めている福利厚生は何かを把握することが最優先です。ニーズに合わない制度は利用されず、費用対効果が低くなります。 - ・企業の経営状況とバランス

無理のない範囲で予算を設定し、安定的に提供できる制度を選ぶことが重要です。コストと効果のバランスを見極めましょう。 - ・既存制度の評価

現在導入している福利厚生が、どの程度利用され、従業員満足度に貢献しているかを定期的に評価します。 - ・社会情勢やトレンドの把握

リモートワーク支援やメンタルヘルスケアなど、社会の変化に対応した新しい福利厚生の導入も検討する価値があります。

これらの要素を総合的に考慮し、企業と従業員双方にとってメリットのある、持続可能な福利厚生費の予算配分を目指しましょう。

福利厚生費の会計処理と仕訳の方法

✅法定福利費の会計処理と仕訳

法定福利費の会計処理は、通常、以下の2段階で考えることができます。

1. 給与計算・支給時の仕訳(従業員負担分の預かりと会社負担分の計上)

給与を支払う際、従業員負担分の社会保険料などが給与から天引きされます。この天引き分は会社が一時的に従業員から預かっているお金であり、「預り金」として処理します。同時に、会社負担分の法定福利費を費用として計上します。

・例:給与支給額500,000円、社会保険料の従業員負担額50,000円、会社負担額50,000円の場合

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 | 摘要 |

|---|---|---|---|---|

| 給与手当 | 500,000 | 普通預金 | 450,000 | 〇月給与支給 |

| 預り金(社会保険料) | 50,000 | |||

| 法定福利費 | 50,000 | 未払費用(法定福利費) | 50,000 | 〇月社会保険料(会社負担分)計上 |

この段階で「未払費用(法定福利費)」として会社負担分を計上するのは、実際に社会保険料などを納付する日が給与支給日とは異なるためです。

2. 法定福利費(社会保険料など)納付時の仕訳

後日、預かっていた従業員負担分と、計上していた会社負担分(未払費用)を合わせて、金融機関を通じて社会保険料などを納付します。

・例:上記の社会保険料を納付した場合

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 | 摘要 |

|---|---|---|---|---|

| 預り金(社会保険料) | 50,000 | 普通預金 | 100,000 | 〇月社会保険料納付 |

| 未払費用(法定福利費) | 50,000 |

✅法定外福利費の会計処理と仕訳

会社が独自に提供する法定外福利費については、費用が発生した時点で会社の帳簿に記録していきます。帳簿の左側(借方)に費用が発生したことを、右側(貸方)にその費用の支払方法を記録します。

例1:社員の健康診断費用を現金で支払った場合

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

|---|---|---|---|

| 福利厚生費 | ○○円 | 現金 | ○○円 |

| (健康診断費の支払い) | |||

例2:食堂の運営費として食材費を普通預金から支払った場合

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

|---|---|---|---|

| 福利厚生費 | △△円 | 普通預金 | △△円 |

| (社員食堂運営費の支払い) | |||

✅会計処理の重要ポイント

- ・要件の確認

法定外福利費を計上する際は、「全従業員を対象としているか」「社会通念上妥当な金額か」「現金や換金性の高いものでないか」といった、福利厚生費として認められる要件を必ず満たしているか確認しましょう。これらの要件を満たさない場合、給与や交際費とみなされ、課税対象となるリスクがあります。 - ・証拠の保管

領収書や契約書、利用明細など、支出の根拠となる書類はきちんと保管しておくことが重要です。これらは税務調査の際に必要となります。

福利厚生制度の見直し・改善のポイント

福利厚生制度は、一度導入したら終わりではありません。従業員のニーズや社会情勢の変化に合わせて、定期的に見直し・改善を行うことが、その効果を最大化する鍵です。

見直しの際の重要なポイントは以下の通りです。

- ・従業員のニーズ把握

最も重要なのは、実際に制度を利用する従業員の声を聞くことです。アンケート調査やヒアリング、意見箱の設置などを通じて、どのような福利厚生が求められているのか、既存の制度に不満はないかなどを定期的に把握しましょう。ニーズに合致しない制度は利用率が低く、導入コストが無駄になる可能性があります。 - ・費用対効果の評価

導入している福利厚生が、予算に対してどれほどの効果(従業員満足度向上、離職率低下、採用力強化など)を発揮しているかを定期的に評価します。データに基づいて効果を検証し、見合わない場合は内容の変更や廃止も検討が必要です。 - ・他社事例やトレンドの調査

業界内の他社がどのような福利厚生を導入しているか、またリモートワーク支援、メンタルヘルスケア、個人のスキルアップ支援など、時代のトレンドに合った新しい制度がないか常に情報収集を行いましょう。 - ・経営状況とのバランス

福利厚生はコストでもあります。企業の経営状況や財務体力とのバランスを考慮し、無理なく継続できる範囲で制度を設計・運用することが大切です。

これらのポイントを踏まえて定期的に制度を見直すことで、従業員が働きやすく、企業も成長できるwin-winの関係を築くことができるでしょう。

5,福利厚生費として認められる費用の具体例

福利厚生費として認められる費用は多岐にわたりますが、税務上正しく処理するためには具体的な事例を理解しておくことが重要です。このセクションでは、一般的な福利厚生の費用がどのように福利厚生費として認められるのか、その具体例を一つずつ見ていきましょう。

社宅・寮の提供

企業が従業員に社宅や寮を提供する費用は、福利厚生費として認められます。従業員の住居費負担を軽減し、生活を安定させる制度です。ただし、税務上、税法上の「賃貸料相当額」の50%以上を従業員から徴収するなど、要件を満たす必要があります。役員の場合、異なるルールが適用されるため注意が必要です。

通勤交通費・定期券代

従業員に支給する通勤交通費や定期券代は、福利厚生費として非課税で認められます。これは、従業員が仕事のために負担する交通費を会社が補助するものです。公共交通機関を利用する場合、月額15万円までの金額が非課税限度額と定められています。自家用車での通勤の場合も、距離に応じた非課税限度額が設定されています。

出張手当・宿泊費補助

従業員の出張に伴う手当や宿泊費の補助も、福利厚生費として非課税で認められます。これは、業務に必要な経費の負担を軽減する目的です。出張の距離や日数に応じて、社会通念上妥当な金額であることが要件となります。高額すぎる場合や、業務と無関係と判断される場合は課税対象となる可能性があるため注意が必要です。

慶弔見舞金(結婚・葬儀など)

結婚祝い金や出産祝い金、災害見舞金、香典などの慶弔見舞金は、福利厚生費として非課税で認められます。従業員の慶事や弔事に対し、会社からの心遣いを表す制度です。ただし、社会通念上妥当な金額であることが要件です。特定の従業員だけが高額な給付を受けるような場合、給与とみなされる可能性があるため注意しましょう。

慰安旅行・社員旅行

社員旅行や慰安旅行の費用も、福利厚生費として認められます。従業員の慰労や親睦を深める目的で行われるものです。非課税となるには、旅行期間が4泊5日以内であることや、旅行参加者が全従業員の50%以上であることなど、いくつかの厳格な要件を満たす必要があります。これらの要件を満たさない場合は、給与として課税される可能性があるため、注意が必要です。

新年会・忘年会・親睦イベント

新年会、忘年会、歓迎会、送別会などの社内親睦イベント費用も、福利厚生費として認められます。これは、従業員間のコミュニケーションを促進し、職場の雰囲気を良くする目的です。非課税となるには、全従業員を対象としており、かつ社会通念上常識の範囲内の金額であることが要件です。一部の従業員だけを対象としたり、高額すぎる場合は給与とみなされる可能性があります。

残業時の食事代補助

緊急の残業や宿日直勤務で食事を摂る従業員に対し、会社が提供する食事や食事代の補助も福利厚生費として認められます。これは、従業員の業務負担を軽減する目的です。非課税となるには、残業や宿日直が会社の命令によるものであり、かつ常識的な範囲内の金額であることが要件です。個人的な食事代を補助すると給与とみなされる可能性があります。

保養所・リゾート施設の利用

会社が保有する保養所や提携するリゾート施設を従業員が利用する際の費用は、福利厚生費として認められます。これは、従業員の心身のリフレッシュを目的としたものです。非課税となるには、全従業員を対象とし、かつ利用料金が社会通念上妥当な範囲内であることが要件です。一部の役員や従業員だけが利用したり、個人的な利用とみなされる場合は課税対象となります。

その他(予防接種・健康診断など)

上記の例以外にも、福利厚生費として認められる費用は多岐にわたります。例えば、インフルエンザの予防接種費用や定期健康診断の費用(法定義務分を除く上乗せ部分)、常備薬の購入費用なども該当します。これらは、従業員の健康維持や安全な職場環境の提供を目的としており、全従業員を対象に公平に行われることが要件です。

6,福利厚生費を活用した節税対策

福利厚生費は、従業員の満足度を高めるだけでなく、企業の節税にも繋がる重要な要素です。このセクションでは、福利厚生費がどのように節税に貢献するのか、その仕組みと具体的な活用例、そして注意すべきリスクについて詳しく解説します。

福利厚生費で節税できる仕組みとメリット

福利厚生費は、従業員の満足度向上だけでなく、企業の節税対策としても非常に有効です。その仕組みはシンプルで、福利厚生費が損金(会社の経費)として計上できる点にあります。損金が増えれば、企業の課税所得が減り、結果として法人税の負担を軽減できるというわけです。

この節税メリットは、会社だけでなく従業員にとっても魅力的です。例えば、会社が提供する健康診断費用や社員旅行費用は、従業員にとって給与として課税されません。もしこれらを給与で支給した場合、従業員は所得税や住民税の対象となり、手取りが減ってしまいます。福利厚生として提供することで、従業員は税負担なくサービスを享受できるのです。

さらに、福利厚生費の計上は、社会保険料の削減にも繋がる場合があります。現物支給の福利厚生は、原則として社会保険料の算定対象に含まれないため、法定福利費の増加を抑える効果が期待できます。

このように、福利厚生費の適切な活用は、企業のキャッシュフロー改善に貢献し、従業員のモチベーション向上とエンゲージメント強化という二重のメリットをもたらします。

節税効果の高い福利厚生の活用例

節税効果が高い福利厚生は、会社の税負担を軽減しつつ、従業員の満足度も向上させる賢い投資です。具体的な活用例をいくつかご紹介しましょう。

- ・住宅関連費の補助(社宅・家賃補助)

税法上の要件を満たすことで、会社が家賃の一部を負担しても従業員に課税されず、会社は福利厚生費として損金にできます。これは特に大きな節税効果が期待できる制度です。 - ・通勤交通費の非課税枠活用

公共交通機関の利用で月額15万円まで、マイカー通勤でも距離に応じた非課税限度額内であれば、従業員は非課税で交通費補助を受けられます。会社も損金として計上できるため、給与として支給するよりも税負担を抑えられます。 - ・退職金制度(YUKINつみたてDBプランなど)

確定給付企業年金(DB)の「YUKINつみたてDBプラン」のような制度を導入することで、会社が拠出する掛金は損金算入でき、従業員は将来の年金として受け取ることができます。これは従業員の老後資金形成を支援しつつ、会社の節税にも繋がる有効な福利厚生です。

節税目的の福利厚生で注意すべき点とリスク

節税効果を期待して福利厚生を導入する際は、税務上のリスクを避けるための注意点がいくつかあります。

- ・要件の厳守

「福利厚生費」として認められるための要件(全従業員対象、社会通念上妥当な金額など)を厳守することが最も重要です。逸脱すると給与課税や交際費とみなされるリスクがあります。 - ・不自然な運用の回避

節税だけを目的とした不自然な運用は、税務署から否認される可能性があります。 - ・税務調査でのペナルティ

福利厚生費が否認された場合、追徴課税や加算税、延滞税といったペナルティが発生し、かえって会社の負担が増大します。

リスクを避けるためには、制度設計段階から税務の専門家と相談し、要件クリアを確認することが不可欠です。また、領収書保管や目的の明確化を徹底し、正確な経理管理を行うことが重要です。

7,福利厚生費に関するよくある質問(FAQ)

福利厚生制度は多くのメリットがある一方で、導入や運用には特有の課題も存在します。このセクションでは、企業が直面しがちな課題とその解決策、さらに最新の法改正や今後の動向について解説し、福利厚生制度を成功させるためのヒントを提供します。

福利厚生費として認められる費用とNG費用の違い

福利厚生費として認められるか否かは、税務上非常に重要です。認められない費用は損金とならず、従業員に課税される可能性があります。

✅【認められる福利厚生費の原則】

- ・全従業員が対象

特定の役員・従業員だけでなく、全員に公平な恩恵があること。 - ・社会通念上妥当な金額

常識的な範囲内の費用であること。 - ・換金性がない

現金や商品券など、換金性の高いものでないこと。

✅【認められにくいNG費用の例】

- ・特定の役員・従業員への優遇

高額な個人的な祝い金や旅行費用など、給与・役員報酬とみなされるもの。 - ・個人的な支出

従業員個人の趣味や交際に関する費用。 - ・高額すぎる費用

社会通念を逸脱する豪華すぎるイベント費用など。

福利厚生制度の導入・運用でよくある課題と解決策

✅【よくある課題】

- ・ニーズとのミスマッチ

導入した制度が従業員のニーズに合わず、利用率が低い。 - ・コストの増加

制度維持のための費用がかさみ、予算を圧迫する。 - ・管理の手間

制度の種類が増えるほど、経理処理や情報周知に手間がかかる。 - ・公平性の欠如

一部の従業員だけが恩恵を受け、不公平感が生まれる。 - ・情報周知の不足

制度があっても、従業員に内容が伝わっておらず利用されない。

✅【解決策】

- ・定期的なニーズ調査

アンケートやヒアリングで従業員の声を直接聞き、本当に求められている制度を導入する。 - ・費用対効果の検証

導入後の利用状況や従業員満足度を数値化し、効果が見合わない制度は見直す。 - ・アウトソーシング活用

専門業者に福利厚生の管理を委託し、管理の手間を軽減する。 - ・公平な制度設計

全従業員が利用できる汎用的な制度を中心に検討し、透明性の高い運用を心がける。 - ・積極的な情報発信

社内報や説明会、ポータルサイトなどで、制度の内容や利用方法を繰り返し周知する。

福利厚生制度に関する最新の法改正・動向を解説

福利厚生制度の運用には、最新の法改正とトレンド把握が不可欠です。

✅【主要な法改正のポイント】

| 内容(改正点) | 施行時期 | 影響(企業側) |

|---|---|---|

| 育児・介護休業法改正 | 2025年4月/10月 | 休暇拡充、テレワーク推進、運用見直し |

| 社会保険の適用拡大 | 2024年10月~ | 短時間労働者加入増、法定福利費増 |

✅【福利厚生の主要な動向】

近年は、リモートワーク普及に伴う在宅勤務手当の税務明確化(実費精算は非課税)が進んでいます。また、従業員の心身の健康と幸福を重視する「ウェルビーイング」の概念が拡大。メンタルヘルスケアやフィットネス支援など、従業員の多様なニーズに応える包括的・選択型の福利厚生が注目されています。これらの動向を反映し、制度を柔軟に見直すことが、企業と従業員双方にとって重要です。

まとめ

福利厚生費は、従業員の満足度向上と企業の節税を両立させる重要な経営戦略です。法定・法定外の違いを理解し、税務要件を満たした上で適切に経費計上することが不可欠です。法改正や従業員のニーズに合わせて柔軟に見直し、効果的に運用することで、従業員にとっても企業にとっても価値ある福利厚生制度を築くことができるでしょう。

よくあるご質問

福利厚生費とは何ですか?

福利厚生費とは、企業が従業員の労働環境を整えたり、生活の安定や向上を支援したりするために支出する費用のことです。給与とは異なり、従業員やその家族の健康、安心、ワークライフバランスの充実などを目的として提供されます。

福利厚生費の目安金額はありますか?

福利厚生費の「適正な目安金額」は、企業の規模、業種、従業員数によって異なりますが、一般的には従業員一人あたり年間数万円~数十万円が目安とされることが多いです。法定福利費は法律で定められているため変動幅が小さいですが、法定外福利費は企業の方針によって大きく異なります。従業員のニーズや企業の経営状況、既存制度の評価などを踏まえて、適正な予算配分を行うことが重要です。

福利厚生費で節税できるのはなぜですか?

福利厚生費が損金(会社の経費)として計上できるためです。損金が増えることで企業の課税所得が減り、結果として法人税の負担を軽減できます。また、福利厚生として提供されるサービスは、従業員にとって給与として課税されないため、従業員も税負担なくサービスを享受できるというメリットもあります。