小規模企業共済とは?加入条件・メリット・デメリット・元本割れリスクを徹底解説

「小規模企業共済」は個人事業主や法人役員の最強の味方。節税、退職金、資金繰りを同時に解決するこの公的制度について、加入条件から元本割れリスク、他制度との比較まで徹底解説します。

目次

小規模企業共済とは?中小機構が運営する退職金制度の基本

まずは、小規模企業共済がどのような制度なのか。その目的や仕組み、運営元である中小機構について、基本を押さえていきましょう。

今すぐご相談・資料請求

YUKINのことがよくわかる資料を無料ダウンロードいただけます!

また無料面談も行っておりますので、お問い合わせフォームよりお気軽にお申し込みください。

小規模企業共済の概要と目的

小規模企業共済は、「独立行政法人中小企業基盤整備機構(中小機構)」が運営する、公的な退職金制度です。その名の通り、小規模企業の経営者や個人事業主を主な対象としています。

1965年の創設以来、長きにわたり利用されており、加入者数は約169万人と、確かな実績を誇ります。

この制度の最も重要な目的は、事業主が会社や事業を廃業・退職した際の生活資金を確保すること。つまり、事業主に安心のセーフティネットを提供することにあります。国が運営に関わる制度であるため、高い信頼性のもとで長期的に資産形成が可能です。

制度の特徴と仕組み

小規模企業共済の掛金は、月額1,000円から70,000円までの間で、1,000円単位で自由に設定・変更が可能です。事業の状況に応じて無理なく積み立てられる柔軟性の高さが特徴です。

この制度の最大の魅力であり、最大のメリットとも言えるのが、支払った掛金の全額が「小規模企業共済等掛金控除」として課税所得から控除される点です。

これにより、年間最大84万円の控除が可能となり、所得税や住民税の負担を大きく軽減する高い節税効果が得られます。

将来、積み立てた共済金を受け取る際には、事業主の状況に応じて一括受取、分割受取、あるいは両方を組み合わせた併用受取から選択できます。どの受け取り方にも税制上の優遇措置が適用されます。

運営元である中小機構は経済産業省所管の独立行政法人であり、国が定める制度であることから、長期にわたって安心して利用できる制度設計となっています。

小規模企業共済の加入条件と加入資格を詳しく解説

非常に魅力的な小規模企業共済ですが、加入できるのは「小規模企業」の経営者等に限られます。

ここでは、業種ごとの従業員数の要件や、個人事業主・法人役員など立場別の詳細な加入資格を解説します。

業種別の加入資格一覧

業種別の従業員数条件(常時使用する従業員)

| 業種 | 従業員数 |

|---|---|

| 【大分類】 建設業、製造業、運輸業、不動産業、農業など | 20人以下 |

| 【小分類】 商業(小売業)、サービス業 | 5人以下 |

この従業員数の条件に加え、以下のいずれかの立場である必要があります。

加入資格のある立場

- ・個人事業主

- ・法人(会社など)の役員

- ・共同経営者

※年齢制限はありませんので、条件さえ満たせばいつでも加入が可能です。

それぞれの具体的な加入条件については、この後詳しく解説していきます。

個人事業主の加入条件と必要書類

個人事業主が小規模企業共済に加入する場合、前述の従業員数要件を満たすことに加え、事業を営む個人事業主であること(青色申告・白色申告は問わない)が条件となります。

加入手続きの際には、以下の書類の提出が求められます。

個人事業主が準備すべき主な必要書類

- ・確定申告書の控え(直近のもの)

税務署の受付印があるもの、またはe-Taxによる受信通知の提示が必須です。 - ・開業届の控え

事業を開始したばかりで確定申告を一度も行っていない場合に必要です。

加入の申し込みをする前に、これらの書類が揃っているか、特に確定申告書の控えに税務署の受付印があるかを必ず確認しましょう。

法人役員の加入条件と必要書類

法人の役員(会社の取締役など)として小規模企業共済に加入する場合も、会社が前述の従業員数要件を満たしていること、法人の役員として登記されていることが条件です。

加入手続きの際には、役員であることが公的に証明できる以下の書類の提出が必須となります。

法人役員が準備すべき主な必要書類

- ・履歴事項全部証明書(商業登記簿謄本)

法務局で取得できる公的書類であり、役員として登記されていることを確認します。 - ・従業員数を確認できる書類

会社の規模が要件を満たしていることを証明するために必要です。

※従業員数が要件を超えてしまった場合、その法人の役員は新規加入ができなくなり、すでに加入している場合は準共済金(後述)の支給事由に該当する場合があります。

共同経営者としての加入条件

共同経営者が加入する場合、その個人事業主が前述の従業員数要件を満たしていることが大前提です。また、共同経営者であれば誰でも加入できるわけではなく、以下の具体的な要件が設けられています。

共同経営者の加入要件(すべて満たす必要あり)

- 1,その事業の個人事業主1人につき2人までが加入可能。

- 2,事業の経営において重要な意思決定に携わっていること。

- 3,事業から継続的に報酬の支払いを受けていること。

加入手続きの際には、単なる従業員ではなく、経営者として事業に参画し、報酬を得ている事実を証明するために、以下の書類の提出が求められます。

- ・共同経営契約書の写し

事業主と共同経営者との間で交わした契約内容がわかる書類が必要です。 - ・報酬の支払い事実を証明する書類

社会保険の標準報酬月額通知、賃金台帳、青色申告決算書など、事業から継続的に報酬を得ている事実が確認できる書類を用意します。

小規模企業共済の加入方法と手続きの流れ

加入資格を満たしていることが確認できたら、いよいよ手続きです。窓口での申し込みから、2023年9月から可能になったオンライン申請まで、スムーズに加入するための具体的なステップを解説します。

加入手続きの3ステップ

小規模企業共済への加入手続きは、主に以下の3つのステップで完了します。

窓口での手続きは時間がかかることもありますが、必要書類を事前に完璧に準備しておくことで、スムーズに終えることができます。

ステップ1:必要書類の入手と記入

- ・契約申込書、預金口座振替申出書など、中小機構所定の書類を入手します。

※これらの書類は、委託機関(銀行など)の窓口や中小機構のホームページからダウンロードできます。 - ・前述した、ご自身の立場(個人事業主、法人役員など)を証明する公的書類も同時に準備します。

ステップ2:窓口への提出(銀行・商工会議所等)

- ・記入済みの申込書と必要書類一式を、中小機構が業務を委託している金融機関(銀行、信用金庫など)の窓口、または商工会議所、商工会などの団体窓口に提出します。

※この時、初回掛金を納付する必要があります。

ステップ3:約40日で共済手帳が届く

- ・手続き完了後、中小機構で内容の審査が行われます。問題がなければ、申し込みから約40日後に、共済契約の証となる「共済手帳」が郵送で届き、加入が完了します。

オンライン申請の方法(2023年9月対応開始)

2023年9月以降、小規模企業共済の加入手続きは、従来の窓口提出だけでなく、オンライン(電子申請)でも可能になりました。これにより、より手軽に、自分のタイミングで手続きができるようになりました。

オンライン申請のメリット

- ・24時間いつでも申請可能

窓口の営業時間や休日に縛られません。 - ・窓口に出向く手間が不要

必要書類の郵送や、待ち時間がなくなります。

オンライン申請の主な利用方法

- 1,必要なもの

申請には、マイナンバーカードと、マイナポータルアプリに対応したパソコンまたはスマートフォンが必要です。 - 2,ポータルの利用

中小機構が運営する「小規模企業共済オンライン手続きポータル」にアクセスします。 - 3,情報入力と書類提出

ポータル上で必要情報を入力し、必要な公的書類(確定申告書の控えなど)は画像データとしてアップロードして提出します。 - 4,初回掛金の支払い

初回掛金は、指定された方法で納付します。

※オンライン申請の詳細は、中小機構のウェブサイトで最新の情報を確認することをおすすめします。

委託窓口と代理店の選び方

小規模企業共済の加入手続き窓口は、中小機構から業務を委託された「委託団体(代理店)」と「金融機関」です。ご自身の事業形態や利便性に合わせて選ぶことができます。

また、この窓口で初回掛金の支払い方法(月払い・半年払い・年払い)も決定し、納付することになります。

主な委託窓口と利用シーン

- ・金融機関: 最寄りの銀行、信用金庫、信用組合、商工組合中央金庫など

普段利用している取引金融機関で手軽に手続きを済ませたい場合に便利です。 - ・委託団体: 商工会議所、商工会、青色申告会、中小企業団体中央会など

経営相談や記帳指導など、他のサービスも合わせて利用している場合に便利です。

初回掛金の支払い方法

窓口で加入手続きを行う際、初回掛金の支払いが必要です。掛金の納付方法は、以下の3種類から選ぶことができます。

- ・月払い:毎月払い込む方法

- ・半年払い:6ヶ月分をまとめて年に2回払い込む方法

- ・年払い:1年分をまとめて年に1回払い込む方法

※一度選択した後も、掛金と同様に、納付方法は後から変更することが可能です。

小規模企業共済のメリット|節税効果と資金調達

なぜ多くの事業主が小規模企業共済を選ぶのか?それは、単なる退職金準備にとどまらない、強力な節税効果と、万が一のときに役立つ低金利の貸付制度という大きなメリットがあるからです。

掛金が全額所得控除になる節税メリット

小規模企業共済の掛金は、支払った全額が「小規模企業共済等掛金控除」として所得から控除される、最大のメリットを持ちます。

年間最大84万円(月7万円)まで控除の対象です。所得税と住民税の両方で負担の軽減ができます。

掛金は経費ではなく「所得控除」となるため、課税所得を直接減らし、特に所得税率が高い高所得者ほど大きな節税効果が得られます。これは、税金として納めるはずだったお金を、そのまま自分の退職金として積み立てられる極めて効率的な仕組みです。

節税効果のシミュレーション例(所得税のみの目安)

| 年間掛金 | 控除額 | 所得税率(例) | 年間節税額の目安 |

|---|---|---|---|

| 84万円(月7万円) | 84万円 | 20% | 16.8万円 |

| 84万円(月7万円) | 84万円 | 33% | 27.7万円 |

| 36万円(月3万円) | 36万円 | 10% | 3.6万円 |

※上記に加え、約10%の住民税も軽減されます。

受取時の税制優遇措置

小規模企業共済は、積立時の控除だけでなく、受け取り時にも大きな税制優遇があります。受取方法や理由によって、適用される税法上の区分が異なります。

共済金は、廃業や退職など、共済事由に応じて共済金A、共済金Bなどに区分されます。

(それぞれの詳細は後のセクションで解説します。)

- 1,一括で受け取る場合

共済金AまたはBを一括で受け取る際は、税法上「退職所得扱い」となります。これは分離課税が適用され、勤続年数に応じた控除が非常に大きく、税負担が最も軽減される優遇措置です。 - 2,分割で受け取る場合

共済金AまたはBを分割で受け取る際は、「公的年金等の雑所得扱い」となり、公的年金等控除が適用されます。 - 3,準共済金・解約手当金の場合

法人成りによる準共済金や、任意解約による解約手当金は、原則として「一時所得扱い」となります。一時所得には50万円の特別控除がありますが、税制優遇は退職所得ほど大きくありません。

※どの方法を選ぶかによって最終的な手取り額が大きく変わるため、受け取り手続きの前に税理士などの専門家へ相談することが推奨されます。

低金利で貸付制度が利用できる

小規模企業共済は、将来の退職金だけでなく、急な資金需要に対応するセーフティネットとしての機能も持っています。それが、低金利で利用できる契約者貸付制度です。

契約者は、積み立てた掛金の合計額に応じて、その7割から9割の範囲内で事業資金の貸付を受けることができます。

最大の魅力は、金融機関からの融資とは異なり、担保や保証人が一切不要である点です。さらに、金利は非常に低く設定されており、事業資金の急なつなぎや、災害時の復旧資金など、様々なケースで活用されています。

貸付制度の主な活用例

- ・一般貸付

事業経営の安定化、または事業規模を拡大するための運転資金。 - ・緊急貸付

災害や取引先の倒産など、急な資金繰りを要する場合。 - ・福祉対応貸付

病気や怪我、負傷により療養が必要になった場合。

共済契約期間が長くなり、積立額が増えるほど、利用できる貸付限度額も大きくなります。

今すぐご相談・資料請求

YUKINのことがよくわかる資料を無料ダウンロードいただけます!

また無料面談も行っておりますので、お問い合わせフォームよりお気軽にお申し込みください。

小規模企業共済のデメリットと注意点

圧倒的な節税効果と低金利の貸付制度というメリットがある一方で、小規模企業共済にも注意すべきデメリットが存在します。

元本割れリスクとは?解約手当金の仕組み

小規模企業共済は退職金制度であるため、加入期間が短い間に自己都合で解約すると、払い込んだ掛金の合計額を下回る「元本割れ」のリスクがあります。

元本割れが発生する条件

任意解約(自己都合の解約)をした場合、共済金としてではなく「解約手当金」が支払われますが、掛金の納付月数が20年(240ヶ月)未満であると、受け取れる解約手当金が掛金合計額を下回ります。

また、掛金納付月数が12ヶ月未満である場合は、解約手当金そのものが支払われません。

返戻率のシミュレーション

| 納付月数 | 返戻率(目安) |

| 1年(12ヶ月) | 0% (解約手当金なし) |

| 5年(60ヶ月) | 約40% |

| 10年(120ヶ月) | 約75% |

| 19年(228ヶ月) | 約98% |

| 20年(240ヶ月) | 100% |

このように、短期解約には大きなペナルティが課されます。

受取時のタイミングと請求事由の制約

小規模企業共済は、受け取りのタイミングや、請求する「事由(理由)」によって、受け取れる金額や適用される税制が厳しく定められています。

共済金A

個人事業の廃止や法人の解散時に支給されます。一括受取なら「退職所得扱い」となり、税制上の優遇が最も大きいです。

共済金B

法人役員の退任または老齢給付として支給されます。一括受取なら共済金Aと同様に「退職所得扱い」です。

共済金Bの老齢給付には、満65歳以上かつ掛金を180ヶ月(15年)以上納付している必要があります。

準共済金

個人事業の法人成りや加入者の死亡時に支給されます。税制上の取り扱いは「一時所得扱い」または「みなし相続財産」です。

解約手当金

自己都合による任意解約の場合に支給されます。加入期間20年未満だと元本割れが発生し、12ヶ月未満だと掛け捨てとなります。税制は「一時所得扱い」です。

法人化や事業拡大時のデメリット

個人事業主が小規模企業共済に加入している状態で「法人化(法人成り)」した場合や、事業の成長により従業員数が加入要件の上限を超えた場合には、手続きや共済金の取り扱いに関してデメリットが生じるため注意が必要です。

法人化時の取り扱い

個人事業を法人化した場合、個人事業主の立場は消滅するため、共済契約は解約扱いとなり「準共済金」が支給されます。

- ・準共済金扱いとなることのデメリット

準共済金は税制優遇が最も有利な「退職所得扱い」にはなりません(原則「一時所得扱い」)。また、共済金A・Bに比べて、支給額が掛金合計額をわずかに下回る、または同額程度となる可能性があります。 - ・再加入の必要性

法人化後も加入を継続したい場合は、個人事業主としての契約を解約し、法人役員として新たに加入手続きを行う必要があります。

事業拡大時のデメリット

事業が拡大し、常時使用する従業員数が業種別の加入要件の上限を超えてしまった場合、その時点で新規加入はできなくなります。

- ・既存契約の取り扱い

すでに加入している契約者が事業主または法人役員である場合は、その契約はそのまま継続できますが、共済金の種類が「準共済金」扱いに移行する可能性があります。

将来的な法人化・事業拡大を見据えている場合や、事業承継を考えている場合は、事前に中小機構の規約を確認し、不利益を被らないよう計画的に進めることが重要です。

掛金の上限が月7万円と限定的

小規模企業共済は優れた節税商品ですが、掛金の上限が月額7万円(年間84万円)と定められています。この上限設定は、特に高所得者層や将来的に大きな退職金を準備したい経営者にとって、デメリットとなり得ます。

- ・所得控除の上限

どんなに所得が高くても、所得控除(節税)できるのは年間84万円までです。より大きな金額を非課税で積み立てたい場合、小規模企業共済だけでは対応できません。 - ・退職金準備の不足

長期間にわたって経営を続けたとしても、月7万円の積み立てだけで、会社役員として十分な退職金(例えば数千万円規模)を準備することは難しい場合があります。

経営者や事業主が豊かな老後資金や退職金を準備するためには、小規模企業共済をメインにするのではなく、他の退職金制度との併用が必須となります。

併用が推奨される制度の例

- ・iDeCo(個人型確定拠出年金)

- ・企業型確定拠出年金(DC)

- ・特定退職金共済

特に法人化している場合や、掛金上限に不満がある場合は、次のセクションで比較する「YUKIN(選択制DB)」のような企業型退職金制度の活用を検討すべきでしょう。

小規模企業共済の掛金と共済金のシミュレーション

小規模企業共済のメリットを最大限に活かすには、自身の課税所得に応じた掛金を設定することが重要です。このセクションでは、掛金や納付期間ごとの具体的な節税効果と、将来受け取れる共済金の目安をシミュレーションし、加入検討に役立つ具体的なイメージを提供します。

掛金別の節税効果シミュレーション

小規模企業共済の最大の魅力は、掛金が全額所得控除(小規模企業共済等掛金控除)となる点です。これにより、所得税と住民税が軽減され、手取り額を増やすことができます。掛金を設定する際は、ご自身の課税所得に応じて最適な金額を選ぶことが、節税効果を最大化する鍵となります。

年間掛金別の節税額目安(所得税+住民税)

| 年間掛金総額 | 課税所得 330万円以下 | 課税所得 695万円以下 | 課税所得 900万円以下 |

| 12万円(月1万円) | 約3万円 | 約3.6万円 | 約4.2万円 |

| 36万円(月3万円) | 約9万円 | 約10.8万円 | 約12.6万円 |

| 84万円(月7万円・上限) | 約21万円 | 約25.2万円 | 約29.4万円 |

※住民税率は一律10%として計算。所得税率は速算表に基づく最低税率を適用。実際の節税額は社会保険料控除などにより変動します。

納付期間別の共済金受取額シミュレーション

小規模企業共済は、掛金が全額控除されるという「出口」と「税制」のメリットが極めて大きい制度ですが、将来の退職金としての資産形成効果も無視できません。受取額は納付期間に比例して増加し、特に長期になるほど返戻率が高まります。

納付期間と受取額の目安(月額1万円で試算)

| 納付期間 | 掛金総額 | 共済金A/B 受取額目安 | 返戻率 |

| 15年(180ヶ月) | 180万円 | 約190万円 | 約105% |

| 20年(240ヶ月) | 240万円 | 約260万円 | 約108% |

| 30年(360ヶ月) | 360万円 | 約410万円 | 約113% |

※共済金受取額は概算であり、運用状況や受取方法により変動します。

小規模企業共済と企業型退職金制度「YUKIN」の比較

小規模企業共済は個人事業主や小規模法人の経営者に最適な制度ですが、事業拡大に伴い、従業員も含めたより柔軟な退職金制度の必要性が生じます。ここでは、特に法人経営者や従業員の福利厚生を充実させたい場合に検討される、企業型退職金制度の一つ「YUKIN(選択制DB)」との具体的な違いを比較します。

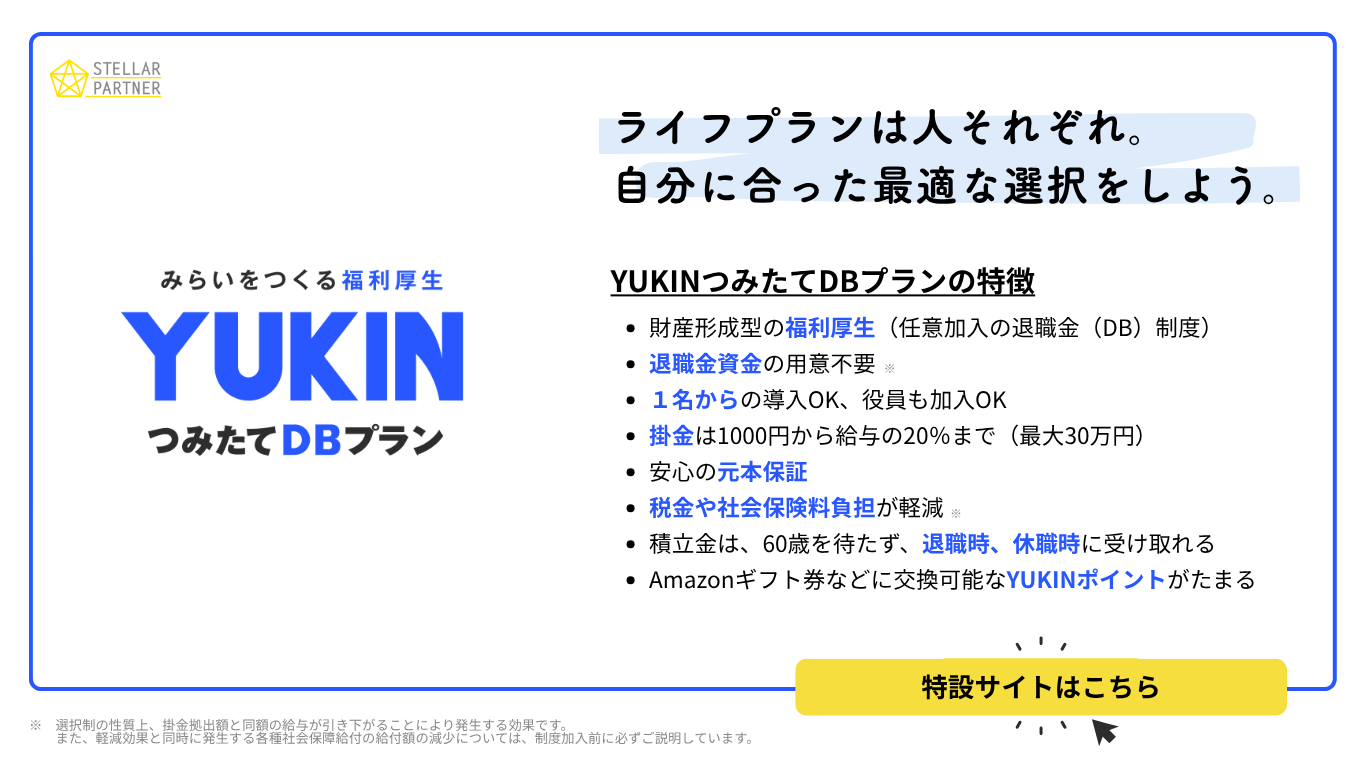

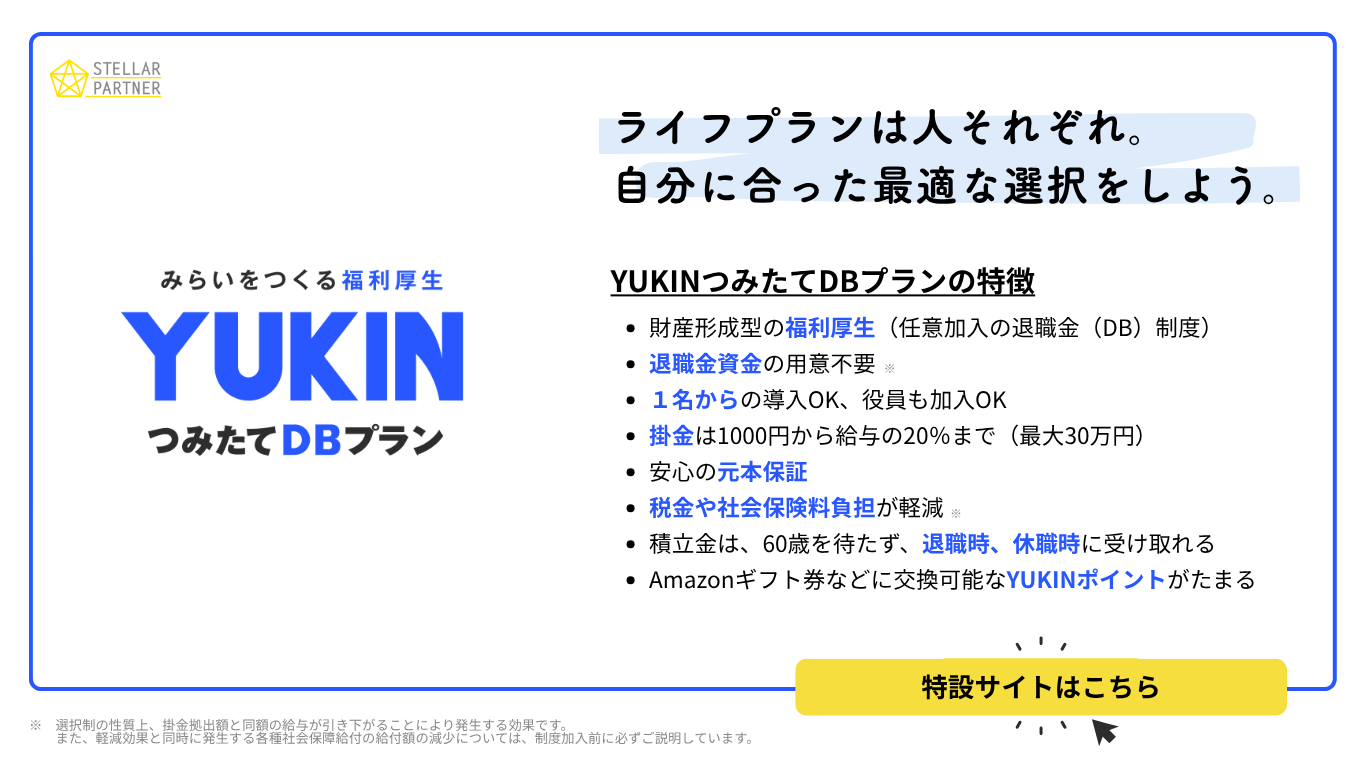

YUKINとは?選択制退職積立金制度の特徴

「YUKIN」は、株式会社ステラパートナーが提供する「選択制確定給付企業年金(選択制DB)」と呼ばれる退職金制度の一つです。小規模企業共済が個人事業主や経営者個人を対象とするのに対し、YUKINは企業全体の福利厚生として利用できる点が最大の特徴です。

選択制DBの仕組み

選択制DB(Defined Benefit Plan)は、従業員が給与の一部を退職金積立に回すか、そのまま給与として受け取るかを選択できる制度です。

- ・加入対象者

満70歳未満の厚生年金に加入している経営者本人を含む全従業員が対象となります。 - ・積立方法

従業員の給与の一部をひとりひとりが設定し「退職金掛金」として拠出します。この掛金は給与ではない扱いになるため、給与所得に含まれないのが大きなメリットです。

このように、YUKINは経営者だけでなく、従業員も含めた会社全体で退職金制度を整備できる点が、小規模企業共済との決定的な違いとなります。

小規模企業共済とYUKINの違いを比較

小規模企業共済とYUKIN(選択制DB)は、どちらも経営者の退職金準備に役立ちますが、その設計思想と提供するメリットは大きく異なります。自社の状況に合わせてどちらを選ぶべきか判断するために、主要な違いを比較しましょう。

| 比較項目 | 小規模企業共済 | 企業型退職金 YUKIN(選択制DB) |

| 加入対象者 | 個人事業主、小規模法人の役員個人 | 法人役員、従業員全員(満70歳未満の厚生年金被保険者) |

| 掛金上限 | 月額7万円(年間84万円)まで | 給与の20%以内(上限30万円/月) |

| 節税効果 | 全額所得控除(所得税・住民税軽減) | 全額所得控除かつ社会保険料の軽減効果あり(会社負担分も減額) |

| 受取条件 | 廃業、退職、老齢給付など事由が限定的 | 退職時だけでなく、休職時にも受取可能 |

| 従業員向け | 制度なし | 従業員の福利厚生制度として活用可能 |

YUKINのメリット|企業・経営者・従業員の三方良し

企業型退職金制度であるYUKIN(選択制DB)の最大の特徴は、企業、経営者、従業員の三者すべてにメリットが生まれる点にあります。この「三方良し」の構造こそが、小規模企業共済にはない、法人経営における大きな利点となります。

三者が享受するメリット

- 1,企業(会社)側のメリット

・従業員の定着と採用

従業員の資産形成を支援する強力な福利厚生制度となり、人材の採用や定着率向上に貢献します。

・退職金制度の整備

法人として、従業員の老後の安心をサポートする制度を整備できます。 - 2,経営者側のメリット

・退職金準備の強化

小規模企業共済の上限(月7万円)を超える金額を退職金として準備できるようになります。

・税制優遇の活用

拠出分は所得控除として扱われるため、所得税・住民税の軽減に繋がります。 - 3,従業員側のメリット

・資産形成の支援

会社を通じた安定した資産形成が可能です。

・税制優遇の活用

拠出分は所得控除として扱われるため、所得税・住民税の軽減に繋がります。

・受給条件の柔軟性

小規模企業共済とは異なり、自己都合退職や、育児・介護休業など、ライフステージの変化があっても退職金を受給できる柔軟な条件が設けられています。

このように、YUKINは小規模企業共済でカバーできない「従業員を含めた福利厚生」という側面で、事業の成長をサポートする仕組みだと言えます。

今すぐご相談・資料請求

YUKINのことがよくわかる資料を無料ダウンロードいただけます!

また無料面談も行っておりますので、お問い合わせフォームよりお気軽にお申し込みください。

どちらを選ぶべき?ケース別の選び方ガイド

小規模企業共済と企業型退職金制度「YUKIN」は、それぞれ異なる強みを持つため、ご自身の事業形態や目標に応じて最適な選択をすることが重要です。

ケース別の選び方ガイド

| 状況 | 最適な選択肢 | 理由 |

| 個人事業主(従業員ゼロ)の場合 | 小規模企業共済 | 経営者個人として最も有利な所得控除と退職所得扱いの税制優遇を直接受けられる。 |

| 法人役員(従業員を雇っている)の場合 | YUKIN(選択制DB) | 従業員への福利厚生を兼ねながら、企業全体で退職金制度を整備でき、会社の経営上のメリットも得られる.。 |

| 掛金上限(月7万円)以上の退職金準備を目指す場合 | YUKIN または 両制度の併用 | 小規模企業共済の月7万円の積立だけでは準備に限界があるため。YUKINや他の企業型制度との併用で不足分を補う。 |

結論

個人事業主やフリーランスとして、ご自身の節税と退職金準備を最優先するなら「小規模企業共済」。

法人経営者として、従業員と一体の退職金制度と柔軟な掛金設定を目指すなら「YUKIN(企業型退職金制度)」を検討すべきでしょう。

まとめ|退職金制度は自社の状況に合わせて選択を

小規模企業共済は、掛金の全額所得控除という強力な節税効果を持つ優れた制度ですが、解約時のリスクや掛金上限、従業員への適用外といったデメリットもあります。

ご自身の事業規模、従業員の有無、将来の退職金目標に応じて、メリットとデメリットを正しく把握し、最適な退職金制度を選択することが、事業主としての賢明な判断に繋がります。

今すぐご相談・資料請求

YUKINのことがよくわかる資料を無料ダウンロードいただけます!

また無料面談も行っておりますので、お問い合わせフォームよりお気軽にお申し込みください。

よくあるご質問

掛金はいくらから、どのように設定できますか?

掛金は月額1,000円から70,000円まで(500円単位)自由に設定・増額・減額が可能です。ただし、一度に増額できる上限額は法令で定められています。また、前払い(年払いなど)で支払うことも可能で、前払い分も全額所得控除の対象となります。

掛金の支払いを一時的にストップすることはできますか?

はい、可能です。

経営状況が悪化した場合など、やむを得ない理由がある際は、掛金を支払わずに積み立てを続ける「掛止め(かけどめ)」の手続きを行うことができます。掛止め中も契約は継続されますが、その期間は掛金納付月数にはカウントされません。加入期間が短いと、本当に元本割れしてしまいますか?

自己都合による任意解約(解約手当金)の場合に限り、元本割れが発生します。

・20年(240ヶ月)未満の加入期間で解約すると、受取額が掛金総額を下回ります。

・特に12ヶ月未満で解約した場合は、掛金が全額掛け捨てとなります。

ただし、廃業・退職・老齢給付(共済金A/B)など、正当な事由で受け取る場合は、原則として元本割れは発生しません。個人事業主から法人化(法人成り)した場合、契約はどうなりますか?

個人事業主としての契約は終了し、「準共済金」として解約扱いになります。この準共済金は「退職所得」ではなく「一時所得」として課税されます。法人化後も共済を継続したい場合は、個人事業主の契約を解約し、法人役員として新たに加入し直す必要があります。

65歳以上ですが、今から加入してもメリットはありますか?

はい、あります。老齢給付(共済金B)の要件は「65歳以上かつ180ヶ月(15年)以上の納付」ですが、たとえ15年に満たなくても、掛金は全額所得控除として節税メリットを毎年享受できます。また、廃業時や退職時には共済金(退職所得扱い)を受け取れるため、節税効果と退職金準備の観点からメリットは大きいです。